(Compartimos el siguiente artículo muy interesante encontrado en las redes).

Amortizar hipoteca o ahorrar, ¿qué es mejor?

Si estás pagando tu casa y en algún momento te ha surgido la duda entre amortizar hipoteca o ahorrar, es importante que antes de tomar la decisión estudies con tranquilidad qué es lo que más te conviene. En este artículo analizamos los pros y los contras de cada opción para que encuentres la respuesta que estás buscando.

Por qué elegir entre amortizar una hipoteca o ahorrar.

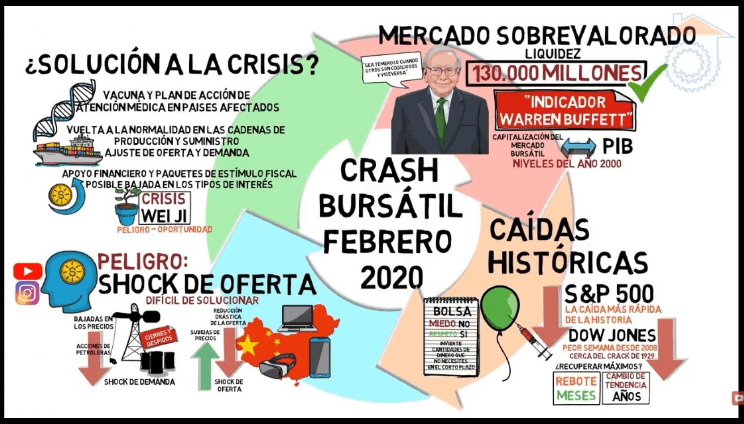

Al llevar varios años de hipoteca y haber superado la crisis del coronavirus, es normal preguntarse si podemos pagar la deuda pendiente, adelantar parte de ella o invertir para obtener mayor rentabilidad. Es evidente que queremos lo mejor para nuestro bolsillo e ir más desahogados cada mes.

Por una parte, en el último año el Euribor continúa en zona de mínimos históricos, lo que supone un mayor ahorro en las cuotas de los hipotecados a tipo variable. Por otra parte, los bancos llevan un tiempo abaratando las hipotecas a interés fijo.

En este sentido, en los últimos años el debate se sitúa entre amortizar, es decir, adelantar el dinero para cancelar la hipoteca antes de tiempo, o destinar ese dinero que tenemos ahorrado a una inversión que sea compatible con nuestra situación financiera.

Casos en los que interesa amortizar una hipoteca o ahorrar.

Existen varias opciones por las que, teniendo una hipoteca y una situación económica aceptable, puede resultar interesante bien amortizar una hipoteca o bien ahorrar. Aunque considerar una u otra opción puede parecer algo complejo, puedes ver que es mucho más fácil de lo que parece.

Estos son algunos de los escenarios más comunes que encontramos a la hora de valorar estas dos alternativas:

- Reducir, en la medida posible, el capital pendiente para el pago de la hipoteca

- La contratación de la hipoteca inmobiliaria se hizo antes de 2013

- Rentabilizar los ingresos sin asumir muchos riesgos y con un interés del préstamo hipotecario superior

- Invertir en bonos, acciones, divisas (con un mayor riesgo)

En cualquiera de las situaciones, debes tener una determinada cantidad de ahorros. Saber qué hacer con ellos sin perjudicar los intereses del préstamo ni asumir cuantiosos riesgos es fundamental.

La amortización de una hipoteca: ¿en qué consiste?

Todas las hipotecas incluyen una cláusula de amortización que muchas veces desconocemos. Esta amortización permite disminuir la cuantía de la letra mensual o acortar la vida del crédito (que normalmente se hace a 15, 20, 25, 30 años…). Lo que resulta más favorable es la segunda operación, que supone un ahorro de los intereses.

Pero si bien es cierto que las hipotecas firmadas antes del año 2013 tenían una clara ventaja fiscal para amortizarla, ahora, con la nueva Ley Hipotecaria, no está tan claro. Cabe recordar que a partir de este año se eliminó la deducción por vivienda habitual.

Así que hay diversos factores que debemos considerar. Uno de ellos es respecto a los tipos de interés y si las inversiones o ahorros existen aportan menos rentabilidad que el coste de financiación hipotecario.

Amortizar una hipoteca fija.

Las hipotecas fijas son aquellas que nos permiten pagar la misma cuota todos los meses pese a que varíe el Euribor y los tipos de interés. Aunque ello aporta mayor tranquilidad al hipotecado, estas hipotecas tienen intereses por debajo del 1,5% o del 1% (si se mantienen ciertas condiciones o se firman otros productos), pero también pueden subir hasta el 2,65%; mientras que las de tipo variable se sitúan por debajo de esas cifras debido a la cotización negativa del Euribor.

Con todo ello, las comisiones de amortización son más elevadas en las hipotecas fijas y penalizan a quienes quieran adelantar los pagos de la deuda. Además, si el reembolso anticipado se traduce en una pérdida para el banco existe comisión de riesgo por tipo de interés. Esta comisión de amortización se limita al 2% durante los 10 primeros años y, durante el resto del plazo, al 1,5%. Por tanto, adelantar el pago de la hipoteca es más caro en esos primeros años.

¿Cómo amortizar una hipoteca?

A continuación te aclaramos en qué casos resulta rentable amortizar una hipoteca y de qué manera.

A la hora de amortizar una hipoteca existen dos modalidades:

Amortización total de la hipoteca.

La amortización total de la hipoteca se da cuando pagas todo el capital pendiente de la hipoteca cancelando la deuda con el banco y quedando libre de cargas.

En este tipo de amortización debes de tener en cuenta los gastos aproximados que conlleva:

- Gastos de notaría: 500€

- Gastos de registro: 300€

- Gastos de gestoría: 300€

- Comisión del banco: ver escritura

Amortización parcial de la hipoteca.

La amortización parcial de la hipoteca es un tipo de amortización en la cual pagas una parte de la misma, reduciendo el capital pendiente y en la que debes decidir si prefieres reducir plazo o bien cuota mensual.

En esta modalidad debes tener en cuenta la comisión que el banco te cobre, para ello debes leer tu escritura.

En España manejamos el sistema de amortización francés, en el cual los primeros años de hipoteca es cuando más intereses vas a pagar y menos capital reduces. Teniendo esto en cuenta se aconseja amortizar los primeros años y no al final.

Amortización anticipada de la hipoteca: ventajas e inconvenientes.

Amortizando la hipoteca reducimos la deuda con el banco. De esta manera pagamos menos intereses.

Ventajas.

- Al amortizar la hipoteca pagas menos intereses al banco, lo que te permite generar más ahorro para destinarlo a otros fines.

- Si tienes un perfil conservador es la mejor opción, ya que contratando un depósito a plazo fijo vas a obtener una rentabilidad inferior a la de la hipoteca.

- Antes de amortizar puedes ver en cualquier simulador de hipotecas cómo se te queda la letra mensual. No será nunca exacto, pero te servirá para hacerte una idea.

Inconvenientes.

- Si amortizas el total de la hipoteca debes de tener en cuenta que dejas de desgravarte el 15% de lo pagado con un máximo de 9,040€ y siempre y cuando la compra de la vivienda habitual fuese antes del 2013.

- Debes de tener en cuenta que al amortizar hipoteca dejas de tener liquidez ya que no podrás recuperar el capital entregado, así que es importante no dar todos tus ahorros y dejarte siempre algo en la recámara por lo que pueda pasar.

- Antes de tomar cualquier decisión debes mirar las comisiones que el banco te cobra.

Ahorrar sin amortizar la hipoteca: ventajas e inconvenientes.

Dado que actualmente el Euribor se sitúa en niveles muy bajos, muchos con hipotecas variables sienten interés en invertir en productos de ahorro que le pueda proporcionar rentabilidad y, más adelante, poder adelantar el pago de la hipoteca.

Por ejemplo, una posibilidad es invertir en productos con un buen interés, en un depósito con un 0,52% o 0,91% TAE, con un mínimo de 10.000€. En estos casos, el retorno neto del depósito tendrá que ser mayor que el interés de la hipoteca en el momento de su contratación. Aun así, hay que andarse con cuidado en este tipo de operaciones.

Antes de contratar e invertir tus ahorros debes contar con un asesor financiero que te pueda aconsejar qué es más beneficioso según tu perfil.

Ventajas.

- Disponer de ahorros con liquidez es una ventaja que nos da cierta tranquilidad.

- Si tu perfil es medio o agresivo, te permite obtener rentabilidades elevadas superiores al interés que pagas en la hipoteca.

Para entender mejor estas ventajas, queremos contarte el caso real de un cliente que nos planteaba la duda de amortizar hipoteca o ahorrar:

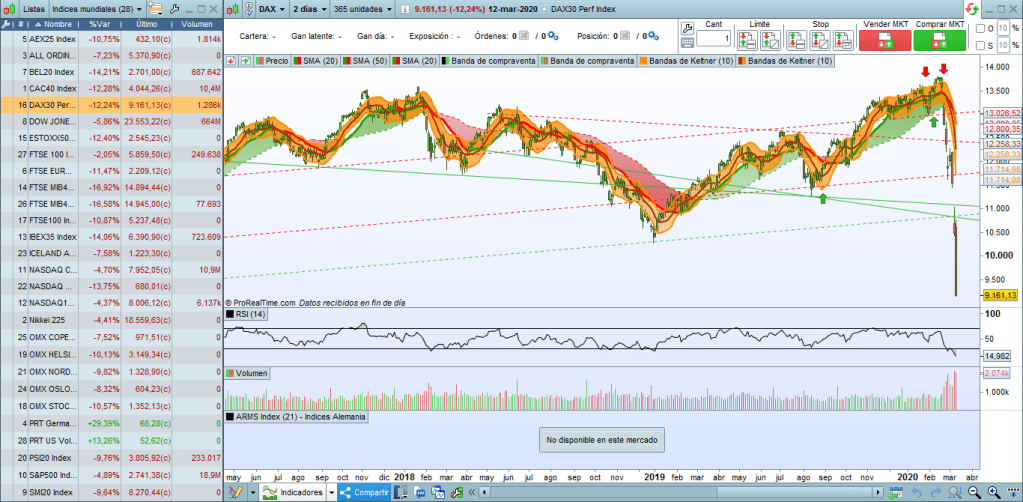

- En función de su perfil, este cliente decidió invertir con nosotros un plan de ahorro Diverfondo con renta variable internacional y europea. En un año obtuvo un 11% de rentabilidad. Mientras tanto, como contrató su hipoteca en el 2008 al Euribor + 0,45%, está pagando por ella menos del 1%. Se trata de un caso claro de ventaja en ahorrar ya que su perfil es agresivo de renta variable.

Inconvenientes del ahorro.

- Con la renta variable puedes tener rentabilidades negativas y, si no es tu perfil, vas a sufrir y precipitarte a rescatar antes de hora, con la posibilidad de obtener pérdidas en tu inversión.

- Debes estar bien asesorado para no tener sorpresas de donde inviertes tus ahorros.

- Si tu perfil es conservador y contratas un plazo fijo, es muy probable que hoy en día obtengas menos rentabilidad de la que estás pagando en la hipoteca.

En resumen, ¿es mejor amortizar la hipoteca o ahorrar?

¿Amortizar hipoteca o ahorrar? La respuesta dependerá siempre de tu perfil.

Si eres conservador y prefieres descartar cualquier tipo de sobresaltos lo mejor será que amortices tu hipoteca.

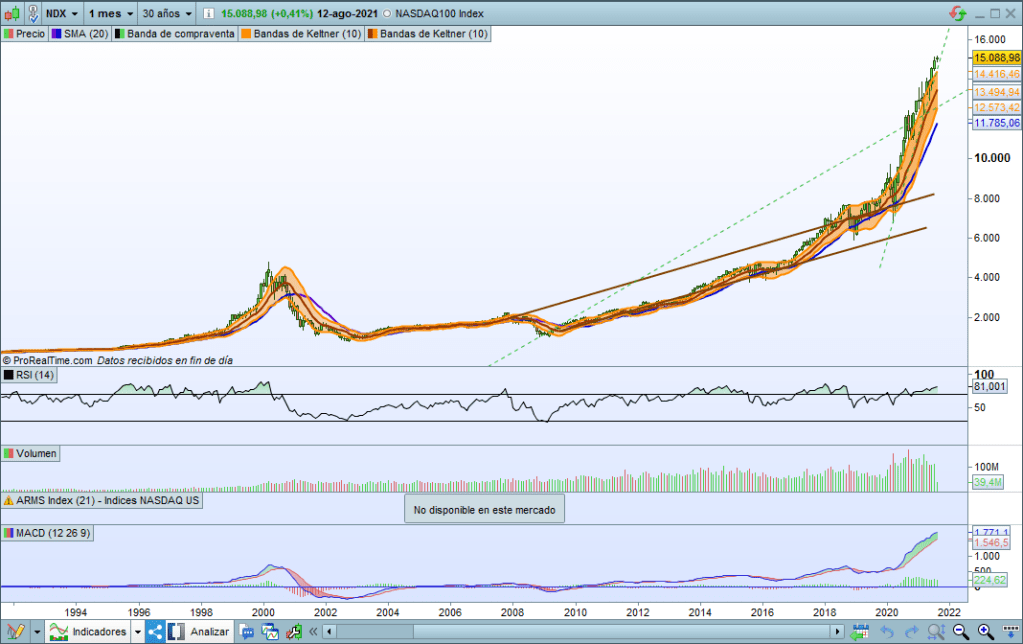

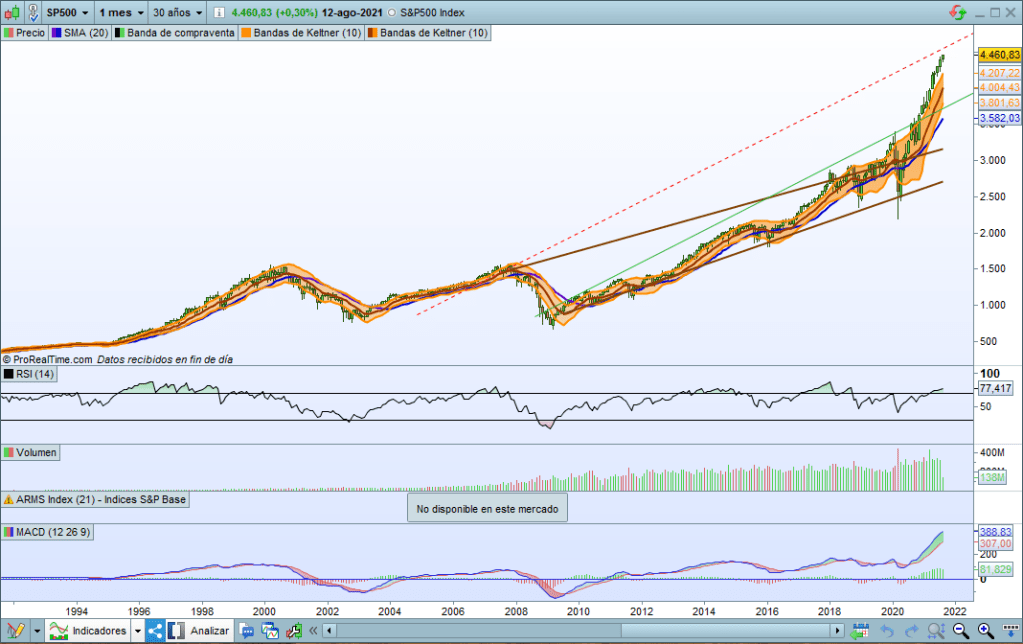

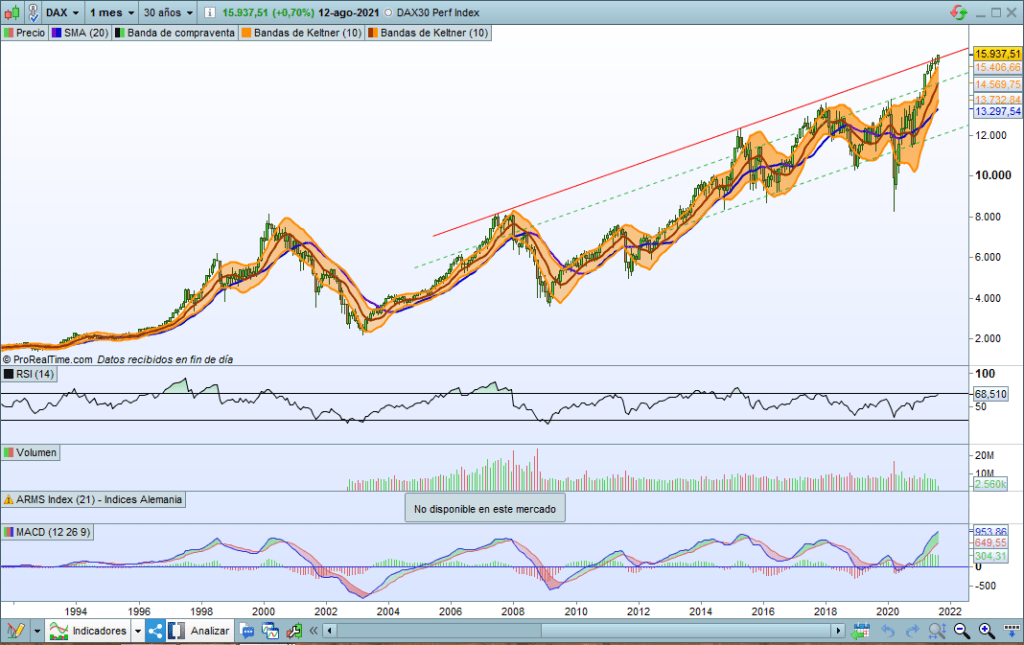

Ahora bien, si tu perfil es medio o agresivo te resultará fácil obtener más rentabilidad que los intereses que pagas en tu hipoteca. Ten en cuenta que el Euribor está bajo mínimos históricos (sobre el -0,40%), por lo que sumado a tu diferencial estos intereses estarán rondando el 1% o el 2%.

Otra alternativa interesante a estudiar y analizar podría ser una gestión mixta. Es decir, una parte del capital lo destinaríamos a amortizar parcialmente parte de la hipoteca, y la otra parte a ahorrar y sacarle rentabilidad.

Conclusiones.

A la hora de decantarse entre amortizar hipoteca o ahorrar, lo importante es tener un equilibrio entre las deudas contraídas y la liquidez para asumir todos tus gastos corrientes.

Recuerda que la decisión que vayas a tomar debe estar basada en tu perfil y siempre bajo asesoramiento de un profesional.

Análisis del artículo By Niklauss.

Apreciad@ lector@..

LLevo ya bastantes meses conversando con muchas personas sobre cómo ahorrar de forma que su dinero no pierda poder adquisitivo como consecuencia de la #Inflacion y de los #Impuestos. En este sentido, en forma resumida, le dejo seguidamente uno de los #SecretosFinanciero mejor guardados por aquellas #ElitesFinancieras que controlan los #MercadosFinancierosGlobales:

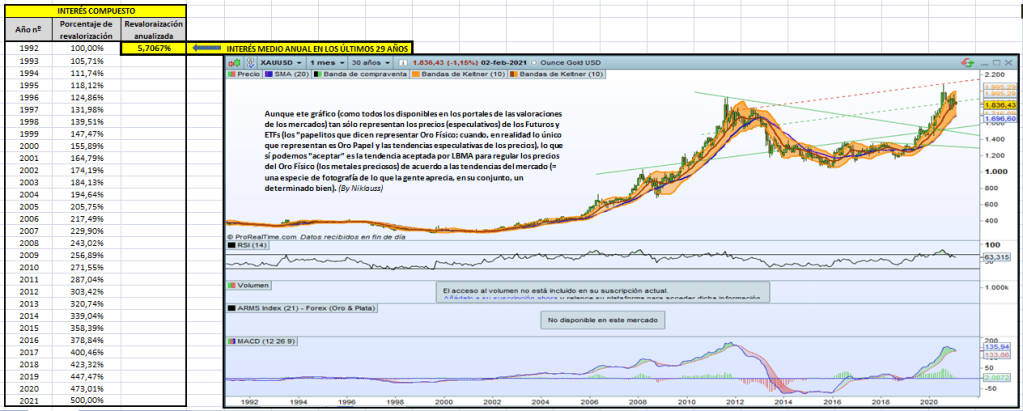

- Los #MetalesPreciosos siempre les han permitido conservar el #PoderAdquisitivo de sus respectivos Patrimonios.

- Los precios de los #MetalesPreciosos siempre han estado regulados globalmente por encima de la inflación. Aunque, como se está rumoreando en estos días, Rusia y China puedan llegar a establecer un segundo #MercadoDelOro en competencia a la LBMA ubicada en la #CityLondinense, los precios de los #MetalesPreciosos siempre han respondido a un reconocimiento intrínseco de valor adjudicado por casi todos los Seres Humanos en toda la Historia conocida.

- De entre los #MetalesPreciosos hay uno de ellos, el #OroFisico, cuyas operaciones (de compra – venta) no pagan IVA.

- Y, en la actualidad tecnológica que vivimos (en la que la electrónica utiliza masivamente conexiones eléctricas con #MetalesPreciosos) la demanda de estas materias primas está aumentando dramáticamente; y, por lo tanto, sus precios aumentarán ineludiblemente. ¿El motivo?: a pesar de que su disponibilidad no es exactamente finita (se siguen extrayendo ciertas cantidades de la Tierra); sí que es cierto que la extracción de no compensa el incremento en la demanda; y, como tod@s sabemos, «una demanda superior a la oferta implica directamente un aumento de los precios que, tarde o temprano, llegarán a todo comprador».

- Como consecuencia de los 4 puntos anteriores, se deriva este 5º: «quien ahorra en #MetalesPreciosos no tiene que preocuparse constantemente de si su Patrimonio Personal crece o no a corto-medio-largo plazo (3-6-9 años) … hay una máxima que hasta la ciencia universal defiende (ya nos lo dijo el gran científico e investigador de los Siglos XIX – XX, Nikola Tesla) … «Pensad en el Universo con las cifras 3-6-9 porque TODO responde a ellas».

Dicho esto, ¿es Ud. de los que sigue dudando de que ahorrar en #MetalesPreciosos es lo que más le conviene?.

En este sentido, le recomiendo la lectura de 3 de mis posts que publiqué en los meses de Julio, Agosto y Septiembre del año pasado 2021:

- #CatNews – ¿Por qué #Ahorrar en #OroFisico es muy recomendable – 00?

- #CatNews – ¿Por qué #Ahorrar en #OroFisico es muy recomendable – 01?

- #CatNews – ¿Por qué #Ahorrar en #OroFisico y #PlataFisica es muy recomendable – 02?

¡¡¡Un fuerte abrazo a tod@ lector@ y que disfruten de este último cuatrimestre de 2022!!! 😉😉😉

.

.

Artículos y Noticias recopiladas y comentadas By Niklauss para @CatSeguros