Jitendra Parashar, Miércoles, 20 de enero de 2021, 7:28 pm· 4 min de lectura

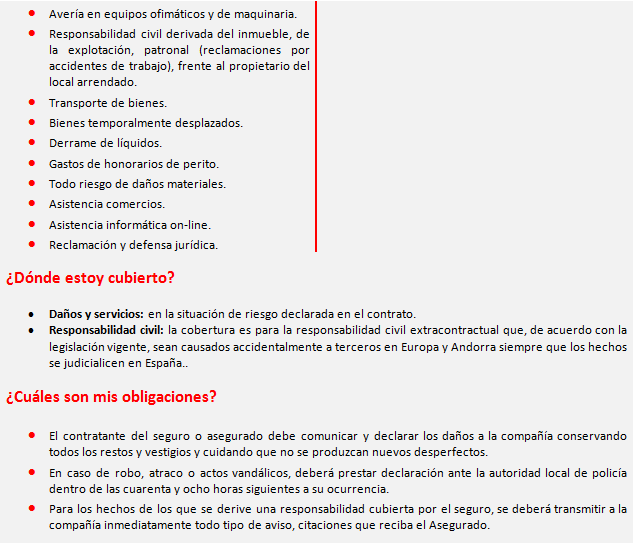

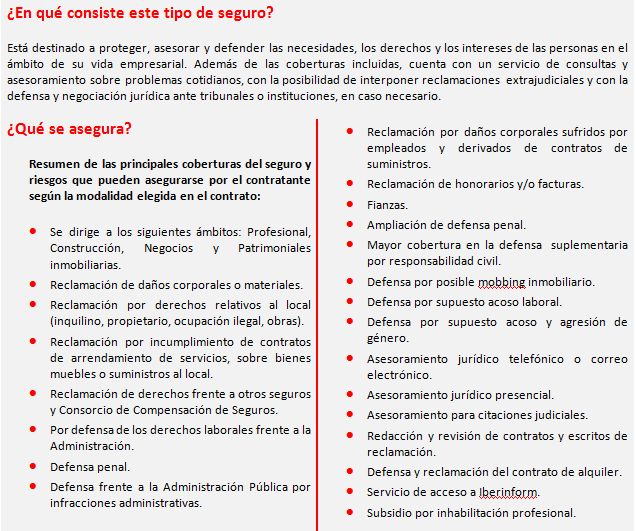

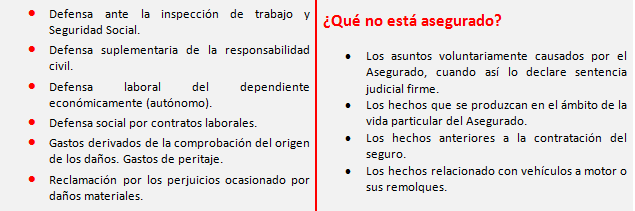

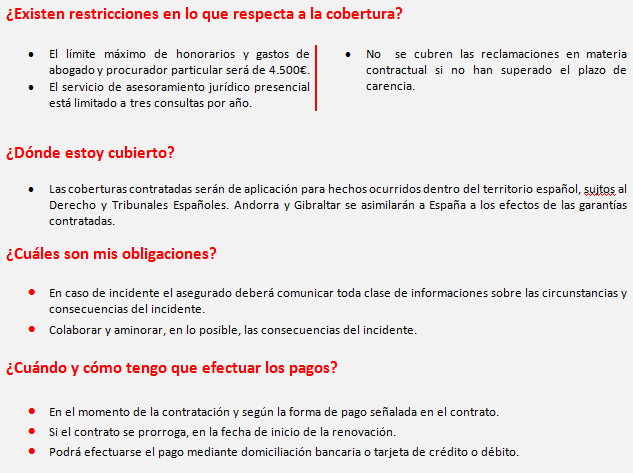

El mayor inversor del mundo, Warren Buffett, ha estado esperando una gran caída del mercado durante más de un año. En muchas de sus entrevistas recientes, la leyenda inversora de 90 años ha destacado cómo encuentra que la mayoría de las acciones de diversas industrias y sectores están sobrevaloradas en este momento.

La estrategia de inversión de Warren Buffett.

Pueden pasar muchos años antes de que alguien comprenda la estrategia de inversión de Buffett. Pero en pocas palabras, siempre compra acciones durante una caída del mercado. También sigue haciendo algunos cambios significativos en su cartera cuando cree que el mercado se dirige a un colapso.

Buffett ha estado tratando de limitar su exposición a industrias cíclicas y de alto riesgo últimamente. Por ejemplo, Berkshire Hathaway , su firma de inversión, vendió todas sus participaciones en la industria de las aerolíneas el año pasado. La compañía también recortó sus posiciones abiertas en el sector bancario, uno de los sectores más afectados por una recesión económica. Estos pasos podrían considerarse los primeros indicios de Buffett hacia una próxima caída del mercado, que podría ser una de las razones clave por las que ha estado ajustando su cartera últimamente.

Al borde de una terrible caída del mercado.

El mercado de valores tuvo un año mucho mejor de lo esperado en 2020. Si bien la pandemia de COVID-19 planteó desafíos para la mayoría de las grandes empresas, empeoró la lucha por la supervivencia de muchas pequeñas empresas.

No obstante, el mercado continuó recuperándose a medida que un puñado de empresas de tecnología vieron un aumento en la demanda de sus productos y servicios durante la fase COVID. Pero, sorprendentemente, las acciones de muchas empresas que no se beneficiaban en absoluto de la cultura del trabajo desde casa también se comportaron decentemente el año pasado. Un repunte de esas acciones ha dado lugar a una burbuja en muchas industrias que podría estallar en cualquier momento.

Prepárese para una caída del mercado ahora.

Cuando el mercado está subiendo, nadie piensa en prepararse para una caída del mercado, excepto algunos inversores inteligentes como Warren Buffett. Eso es lo que diferencia a un gran inversor de un inversor normal. En lugar de seguir el caótico ruido del mercado sobre qué tan bien le está yendo en este momento, preste atención a mantener segura su inversión.

Por ejemplo, el del Royal Bank of Canada (TSX: RY) (NYSE: RY) se ha mantenido mixto a negativo en los últimos tres trimestres consecutivos. Pero sus acciones no cayeron mucho en 2020. De hecho, terminó el año en territorio positivo. En el trimestre de octubre de 2020, sus ingresos cayeron un 2,4% interanual a $ 11,1 millones, también peor que sus ingresos de $ 12,9 mil millones en el trimestre anterior.

Los ingresos netos por intereses del mayor banco canadiense han estado disminuyendo durante los últimos trimestres. Pero los inversores aparentemente están ocupados animando una tendencia positiva temporal en los mercados de capitales y las ganancias del segmento de servicios de tesorería. En el último trimestre informado, sus ganancias de la banca personal y comercial cayeron un 21%, lo que no considero una gran señal positiva desde ningún aspecto.

En los próximos meses, es probable que los bancos, incluido RBC, se enfrenten a incumplimientos de préstamos comerciales cada vez más grandes, ya que muchas pequeñas y medianas empresas todavía luchan por sobrevivir. Por eso considero acertada la decisión de Buffett de recortar las participaciones del sector bancario en su cartera.

Línea de fondo.

Ya sea que comience a prepararse para una caída del mercado o no, múltiples indicadores del mercado apuntan hacia ella en este momento, incluidos los recientes movimientos de inversión de Buffett. Sin embargo, una caída del mercado no es necesariamente algo malo, ya que crea una oportunidad para que los inversores probablemente Buffett compren grandes acciones baratas. Es por eso que es una buena idea comenzar a preseleccionar acciones que compraría en una caída del mercado y eliminar sus posiciones abiertas riesgosas en este momento.

En las próximas semanas veremos más noticias como ésta. De momento podemos concluir una gran certeza: los ahorros (pocos o muchos que tengamos, o bien, que decidamos empezar a constituir), así como aquel patrimonio (tanto personal como empresarial, tanto si ya lo tenemos, como si queremos empezar a formarlo), conviene diversificarlo con inteligencia.

En estos momentos y, ante la perspectiva de los acontecimientos del pasado reciente (#Covid19, #CrisisCovid19) proyectados hacia el más inmediato futuro (año 2021 y siguientes), el mejor consejo que podemos darles es confirmarles que la ejor diversificación debe hacerse sobre un bien sólido, duradero y estable: estamos hablando de ahorrar invirtiendo en Oro, Plata y Metales Preciosos FÍSICOS.

Les animo a consultar el partner AUVESTA en https://auvesta.es/ y solicitarnos ayuda, asesoría y gestión en el siguiente breve cuestionario.

Niklauss.

Pregúntanos todas tus dudas y solicítanos Estudio Personalizado de tu Mejor Solución para tus Ahorros y tu Patrimonio.

(Ofertas SIN COSTE y SIN COMPROMISO de contratación)

Se ha enviado tu mensaje